US-Notenbanksitzung stellt die Weichen - Gewinne mit Palladium - Gold und Silber korrigieren weiter

01.02.2022 | Markus Blaschzok

- Seite 2 -

Die Wirtschaft ist schwach und würde die FED der Inflation ernsthaft begegnen, so wäre dies der Anfang einer weltweiten historisch einmaligen Rezession. Der komplette konjunkturelle Aufschwung seit 2008 wurde ausschließlich auf billigem Geld bzw. künstlich niedrige Zinsen gebaut. Ohne diese Stütze wird diese planwirtschaftliche Blase platzen. Begegnet man hingegen der Inflation nicht und druckt man weiter Geld, werden die Zinsen auch steigen und ebenso die Rezession folgen. Egal wie die FED vorgehen wird, die Weltwirtschaft bleibt schwach und jeder neue Konjunkturaufschwung ist zum Scheitern verurteilt.

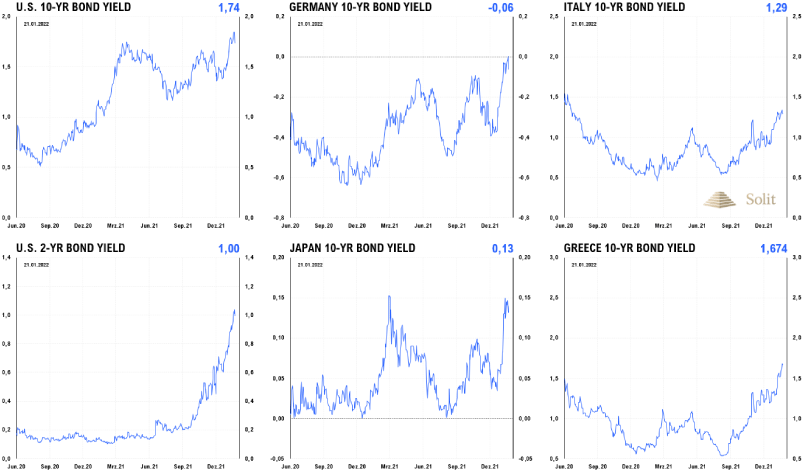

Die kurzfristigen Zinsen steigen weltweit an

Mein Zukunftsszenario der ausweglosen Stagflation, vor der ich seit 2018 für eine kurz bevorstehende Rezession mit Kassandrarufen warnte, ist längst da und meine Prognose für die Zukunft ist seither unverändert. Mit dem Verständnis der Konjunkturtheorie der Österreichischen Schule liegt das Ende dieser Entwicklung klar auf dem Tisch. Lediglich der Weg kann etwas variieren, je nachdem wie und wem die Regierungen und Notenbanken die selbstverursachte Zerstörung der westlichen Volkswirtschaften und deren Wohlstand in die Schuhe schieben werden.

Die US-Notenbank wird bei der Umsetzung ihrer restriktiven Geldpolitik die Weltwirtschaft in eine Rezession stürzen. In 2018 scheiterte der Zinsanhebungszyklus nach einer Anhebung der Fed Funds Rate auf 2,5 Prozent, doch diesmal sind die Schulden und die Fehlallokationen in der Weltwirtschaft, sowie die Notenbankbilanz viel größer denn je, während die Inflation bereits historisch hoch ist. Geht die FED zu schnell vor, dann wird diese Blase schnell platzen.

Die einzige Chance, die man hat, ist ein Tanz auf Messers Schneide. Eine langsame Anhebung der Zinsen, während die Inflation gleichzeitig real sehr hoch ist, diese jedoch künstlich niedrig ausgewiesen wird, sodass man anstatt einer tiefen Rezession eine Stagnation in den Statistiken ausweisen kann.

Entweder geht man so vor und lässt die Wirtschaft langsam in einer Stagflation absaufen oder man lässt eine Bereinigung der Fehlallokationen zu mit einem Anstieg der Zinsen auf ein marktübliches Niveau, was einen offenen und schnellen Zusammenbruch der Weltwirtschaft nach sich ziehen würde. Letzteres wäre ein schneller Weg, auf den wieder natürliches und nachhaltiges Wachstum folgen könnte, doch für das politische System scheint dieser zu gefährlich zu sein, weshalb er eher unwahrscheinlich ist.

Es bleibt scheinbar kein anderes Szenario als die Stagflation - eine Rezession gepaart mit Inflation - wobei in dieser die Edelmetalle und Goldminen zu den besten Anlageklassen gehören dürften. Lassen Sie sich nicht täuschen, denn die Wirtschaft befindet sich aktuell im Auge des Hurrikans und die goldenen Fallschirme sind begrenzt. Kontaktieren Sie uns und investieren Sie in Edelmetalle, um aus dieser Stagflationsphase nicht nur unbeschadet, sondern auch als Gewinner hervorzugehen. Wenn Sie als Trader von der kommenden volatilen Phase profitieren wollen, finden Sie mit unserem Premium-Abonnement einen Vorteil im Trading.

Technische Analyse zu Palladium: Rallye mit weiterem Potenzial

Terminmarkt: Der aktuelle COT-Report

In der letzten Woche zeigte sich Stärke in den Daten für Palladium, ebenso wie seit Jahresanfang, nachdem sich im Dezember noch Schwäche gezeigt hatte. Der Chipmangel in der Automobilindustrie und die entsprechend geringere Automobilproduktion hatten eine geringere Nachfrage nach Palladium zur Verwendung in Katalysatoren in den letzten Monaten zur Folge. Nachdem nun alle Coronamaßnahmen in England, Dänemark und in Bälde auch der Schweiz fallen gelassen werden, gibt es Konjunkturoptimismus und die Automobilhersteller sehen vermutlich den Preis nicht weiter fallen und den Zeitpunkt gekommen, um die Lager zu füllen.

Es ist seit Jahresanfang wieder ein Defizit zu sehen und insgesamt halten die Spekulanten eine historisch hohe Netto-Shortposition, was aus antizyklischer Sicht extrem bullisch ist. Wie in den letzten Monaten geschrieben, war das Gummiband am Terminmarkt extrem gespannt und führte in der letzten Woche letztlich zu einem Short-Squeeze, den wir jedoch erst im COT-Report der nächsten Handelswoche richtig sehen werden, da der Stichtag des aktuellen Reports der Schlusskurs vom Dienstag, den 25. Januar ist.