Langer Atem zahlt sich aus für Goldhalter

06.02.2023 | Prof. Dr. Thorsten Polleit

- Seite 2 -

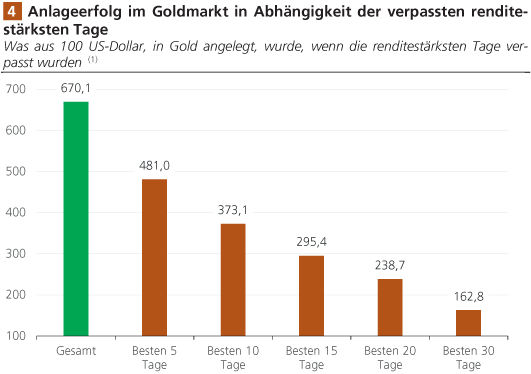

Das zeigt sich klar, wenn man die Anlageergebnisse ermittelt, die sich zu den entsprechenden Renditen ergeben hätten. Wären Anfang 1999 beispielsweise 100 US-Dollar angelegt worden in Gold, und hätte der Anleger sein Gold bis Ende Januar 2023 gehalten, wären daraus 670 US-Dollar geworden (Abb. 4).

Quelle: Refinitiv; Graphik Degussa. (1) Zeitperiode: 1. Januar 1999 bis 27. Januar 2023. 6280 Datenpunkte für die Tagesrenditen.

Hätte der Anleger die besten fünf Tage verpasst, wären aus 100 US-Dollar nach 25 Jahren nur 481 US-Dollar, ohne die besten 10 Tage aus 100 US-Dollar lediglich 373 US-Dollar geworden, und ohne die besten 30 Tage nur knapp 163 US-Dollar. Man erkennt: Das Market-Timing kann (wie in diesem Beispiel) renditesenkend für den Anleger sein, wenn es nicht erfolgreich angewendet wird. Es soll hier nicht gesagt werden, dass man kein Market-Timing betreiben sollte. Der Anleger sollte sich lediglich der besonderen (und häufig übersehenen) Verlustrisiken bewusst sein und folglich nur dann auf Market-Timing setzen, wenn er hinreichend versichert sein kann, dass er es auch beherrscht.

"Buy-and-Hold"

Die Alternative zum Market-Timing ist "Kaufen-und-Halten" ("Buy-and-Hold"). Der Erfolg einer Buy-and-Hold-Strategie ist nicht von vornherein gesichert, sondern er hängt von einigen Bedingungen ab, die erfüllt sein müssen. So darf beispielsweise der Investor nicht "zu teuer" einkaufen: Die Aktie der besten Firma wird kein renditestarkes Investment sein, wenn sie zu teuer eingekauft wurde. Zudem muss das Investitionsobjekt einen Zahlungsstrom abwerfen und/oder eine trendmäßige Preissteigerung im Zeitablauf in Aussicht stellen. Diese Bedingung ist zum Beispiel bei vielen Aktien (aber nicht allen) erfüllt. Wie verhält es sich da bei Edelmetallen, insbesondere beim Gold?

Das Gold erzeugt zwar keine laufenden Zahlungsströme. Aber - und das zeigt die Erfahrung aus den letzten Jahrzehnten - der Goldpreis ist im Zeitablauf, wenngleich auch unter Schwankungen, immer weiter angestiegen. Dieser Befund lässt sich insbesondere durch die Folgen des weltweit ungedeckten Geldsystems erklären.

Die unablässige Vermehrung der Geldmenge, für die es sorgt, treibt erfahrungsgemäß über kurz oder lang alle Güterpreise im Zeitablauf in die Höhe - einschließlich des Preises für Gold. Zudem wird Gold nach wie vor als "geldnahes" Gut gehandelt. Es dient vielen Anlegern und Investoren als eine Sparform, als ein "sicherer Hafen", auch als eine Art Versicherung gegen wirtschaftliche und politische Risiken.

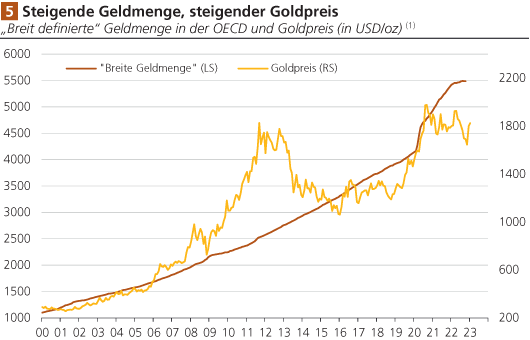

Quelle: Refinitiv; Graphik Degussa. (1) Geldmenge indexiert (Januar 1980 = 100).

Vor diesem Hintergrund ist es alles andere als verwunderlich, dass der Goldpreis im Zuge der chronischen Geldmengenvermehrung im Trendverlauf angestiegen ist - wie es Abb. 5 deutlich macht. Die Geldmenge in der OECD und der Goldpreis (USD/oz) sind beide im Zeitablauf angestiegen, weisen die gleiche Trendrichtung auf. Allerdings war der Gleichlauf der beiden Zeitserien alles andere als perfekt. Und während die Geldmenge von Anfang 2000 bis Oktober 2022 um 396 Prozent zulegte, nahm der Goldpreis um 481 Prozent (beziehungsweise bis Januar 2023 um 567 Prozent) zu. Der Goldpreis hat also den Goldhalter mehr als entschädigt für die fortgesetzte monetäre Expansion.

Blickt man auf den aktuellen Rand in Abb. 5, so zeigt sich, dass der Goldpreisanstieg seit etwa Anfang 2021 deutlich hinter der Geldmengenvermehrung hinterherhinkt. Vor dem Hintergrund des bisher Gesagten hat so gesehen der Goldpreis noch ganz erhebliches Aufwertungspotential.

Die zunehmenden Probleme in der internationalen Kredit- und Geldarchitektur und der daraus noch zu erwartende Aufwärtsdruck auf den Goldpreis sind bei dieser Einschätzung noch nicht einmal berücksichtigt. Buy-and-Hold beim Gold erscheint uns eine sehr sinnvolle Strategie für die kommenden Jahre zu sein, die sich für das Anlageportfolio als risikosenkend und renditesteigernd erweisen sollte. Das Fazit, das an dieser Stelle zu ziehen ist, lautet: Gold erwerben und es mit einem hinreichend langen Zeithorizont halten!

EZB-Zinserhöhungszyklus ist sehr wahrscheinlich bald zu Ende

Auf seiner Sitzung am 2. Februar 2023 wird der Rat der Europäischen Zentralbank (EZB) den Leitzins vermutlich um 0,50 Prozentpunkte auf 3,0 Prozent anheben. Wird er danach die Zinsen noch weiter erhöhen? Bislang hat sich der EZB-Rat viel Mühe gegeben, die Erwartungshaltung in den Märkten auf einen weiteren Zinsschritt (von 0,50 Prozentpunkten) im März vorzubereiten. Doch die Investoren sehen das nicht als besonders wahrscheinlich an. Das jedenfalls scheinen die Zinsmärkte zu signalisieren: (1) Die Zinskurve ist invers (das heißt der Langfristzins liegt unter dem Kurzfristzins, und das bedeutet, dass die Märkte früher oder später Leitzinssenkungen erwarten).