Die ökonomische Zukunft: Trostlos, trivial & schon jetzt klar

13.10.2023 | Matt Piepenburg

- Seite 3 -

Noch dominiert der Stumpfsinn beim KonsensTrotz derart deutlicher und sinnstiftender Indikatoren aus dem Reich der simplen Mathematik unkontrollierbar gewordener Verschuldung, favorisieren Konsensprognosen immer noch die langlaufende US-Staatsanleihe als den relativ sichersten Fluchthafen inmitten eines zugegebenermaßen kaputten globalen Ozeans.

Das Vertrauen in den TLT (EFT für langlaufende UST) ist heute fast so verzweifelt, wie das Vertrauen in Kapitain John Smith auf der unsinkbaren Titanic. Doch wenn man Mathe und Geschichte nicht gänzlich ignoriert, cancelt oder vergisst, dann scheint ein 15-Punkte Sturz im TLT mit anschließenden Ausschlägen bei den ohnehin schon fatal hohen Zinssätzen die wahrscheinlichste der Entwicklungen zu sein.

Warum? Weil es einfach nicht genügend natürliche Käufer für Uncle Sams kriminell fahrlässigen Kneipendeckel gibt – es sei denn, es gäbe einen magischen (und inflationären) Gelddrucker.

Das ist nun einmal unsere Sichtweise darauf.

Sanfte Landung? Sie ist doch längst hart!

Unterdessen forcieren die politischen Entscheidungsträger mit Prawda-ähnlichen Anstrengungen (nebst Infanterie- und Artillerieunterstützung durch ihre vertikal integrierten Medienplattformen) weiterhin das Narrativ der "sanften Landung", obgleich fast jeder Indikator (Bankrotte, Entlassungen, Zinskurven, Geldmengenwachstum M2 im Vorjahresvergleich, Fitch-Herabstufungen, Leitindikatoren des Conference Board of Leading Economic Indicators und ein schreiender Oliver Anthony) schmerzlich offenlegt, dass wir uns längst in einer harten Landung befinden.

(Und waren es nicht dieselben sanften "Experten", die uns erzählten, die Inflation sei "vorübergehend"?)

Leute: Die Dinge sind schon hart, nicht sanft.

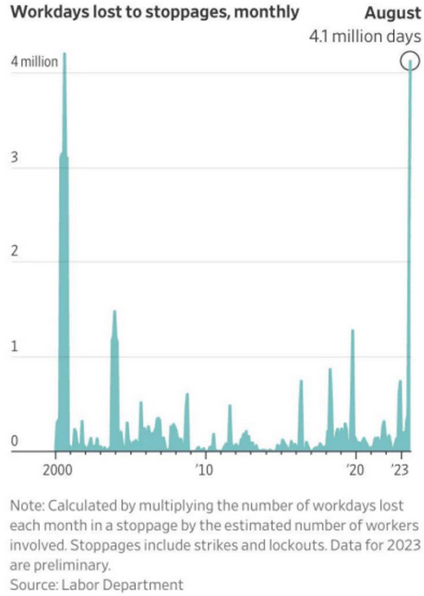

Im amerikanischen August gingen 4,1 Millionen Arbeitstage aufgrund von Streiks verloren (man denke an Ford, GM etc.), während uns im Westen eine Schlagzeile nach der anderen erzählen will, dass China (das 7 der 10 größten Frachthäfen der Welt hat) das eigentliche Problem ist und somit auch für Investitionen am wenigsten geeignet ist.

Hmmm.

Ein globales Problem

Sollten China und USA übrigens gemeinsam Schaden nehmen, dann dürfte das Jahr 2008, mit Blick auf Kapitalmärkte und Weltwirtschaft, noch als vergleichsweise ordentliches Jahr durchgehen …

Die harte Realität ist die: Während alle westlichen Staatsanleihen in einmalig großen Schwierigkeiten stecken, ist China mit Immobilien- und Schuldenblasen konfrontiert, zusätzlich zu geopolitischen Verschiebungen und folglich auch Lieferkettendisruptionen, welche die Preisinflation bei all jenen amerikanischen Produkten, die in…ja richtig, in China! produziert werden, penetrant fördert.

Aus all diesen Gründen bevorzugen wir Vermögenswerte, die dort bestens positioniert sind, wohin der inflationäre Hockey-Puck (oder Poloball) unterwegs ist, aber nicht aktuell liegt.

China: Umbau der Goldpreisfindung

Einer dieser Vermögenswerte ist natürlich physisches Gold.

Apropos China. Was China mit diesem Vermögenswert macht, ist geradezu außergewöhnlich und verrät eine Menge darüber, worauf wir uns in den nächsten Monaten und Jahren im Westen mit Blick auf Schulden, Inflation, Zinsen, Währungen und Gold einstellen können.

Oder, einfacher formuliert: China wird kursangebend im Goldhandel.

Auch wenn es den meisten, die ihre Daten (und Interpretationen) aus den Traditionsfinanzmedien beziehen, unbekannt sein mag, so hat China doch in aller Stille seine klare Absicht (und auch seine Fähigkeit) bescheinigt, Gold gegen einen waffenfähig gemachten USD aufzurüsten.

Insbesondere die chinesische Zentralbank hob kürzlich ihre Goldimportbeschränkungen auf, deren temporäre Einführung, nach Meinung der westlichen Presse, ein gescheiterter Versuch gewesen sei, die eigene Währung zu verteidigen und die USD-Abflüsse einzudämmen. Doch wie meist im Traditionspressekontext liegt die wahre Geschichte eher 180 Grad gegenüber.