Die Hoffnung stirbt, Gold steigt

11.12.2023 | Matt Piepenburg

- Seite 2 -

Das heißt, wir blicken auf einen wahrscheinlichen (und nicht sensationellen) echten Zinsaufwand für die Staatsschulden von Uncle Sam in Höhe von 120% der US-Steuereinnahmen. Bedenken Sie das. Dieser Prozentsatz ist höher als der, den wir während des COVID-Crashs von 2020 gesehen haben, auf den unvorstellbare Billionen an Falschgeld von unserer ebenso gefälschten, aber nur allzu menschlichen Federal Reserve folgten. Nach diesen Berechnungen sieht Gromen ein "Super QE" voraus, und ich stimme ihm zu.Relative Stärke ist immer noch keine Stärke: Bereitet euch auf ein inflationäres Endspiel vor

Zumindest für mich bedeutet dies, dass all die Debatten über die relative Stärke des USD immer noch an der Tatsache vorbeigehen, dass der USD angesichts einer bevorstehenden Flut von "leichtem Geld", mit dem Uncle Sam auf tönernen Füßen gehalten werden soll, immer mehr Schulden macht (und damit an Stärke verliert).

Mit anderen Worten: Machen Sie sich in den kommenden Monaten auf jede Menge inflationäres und währungsentlastendes Falschgeld gefasst, sobald auf eine deflationäre Rezession und ein potenzielles Marktmassaker eine inflationäre Flut von "akkommodierender" Liquidität (und Zinssenkungen) folgt.

Werbung

Seit 20 Jahren empfehlen wir aus Vermögensschutzgründen Anlagen in Gold und Silber. Aus unserer Sicht

gab es nie eine Zeit, in der Edelmetalleigentum relevanter und zwingender notwendig war als heute.

gab es nie eine Zeit, in der Edelmetalleigentum relevanter und zwingender notwendig war als heute.

„Unserer aktuellen politischen und finanziellen Landschaft mangelt es gefährlich an Offenheit und ehrlichem Realismus in Bezug auf untragbare Schuldenstände und gescheiterte Geldpolitiken. Angesichts dieser historischen und globalen Schuldenkrise sind und bleiben bewusste Währungsabwertungen und pro-inflationäre Maßnahmen die neue Norm, trotz gegenteiliger offizieller Erklärungen. In einem so offen verzerrten Hintergrund fungiert Gold als Versicherung für offen sterbende Währungen.“

Hochsicherheitstresoranlagen in den Schweizer Alpen, in Zürich, in Singapur und in Dubai.

Keine guten Optionen mehr

Wenn nicht, bleibt Uncle Sams einzige andere Option, die Zinsen länger hoch zu halten, wodurch der USD mit dem Rückenwind höherer Zinsen in die Höhe schießt, während der Rest der Welt, niedergeschlagen durch einen teuren USD, auf die Nase fällt, ähnlich wie Japan.

Aber selbst in einem solchen Szenario wird das Endspiel, das für jede verschuldete Nation, jedes Imperium, Königreich oder jede Demokratie in der Geschichte (vom alten Rom bis heute) gilt, dasselbe sein: Ein kaputtes System wird durch die Vernichtung seiner Währung gerettet. Diese rezessionsbedingte Prognose über die längerfristige Entwicklung der Fed, der Zinssätze und des USD ist auch für die Anleihejockeys keine Überraschung.

Akzeptanz der Anleihemarktrealität

Nachdem ich argumentiert habe, dass Geschichte und Mathematik wichtig sind, möchte ich wiederholen, dass Anleihen noch wichtiger sind. Was sagen sie uns?

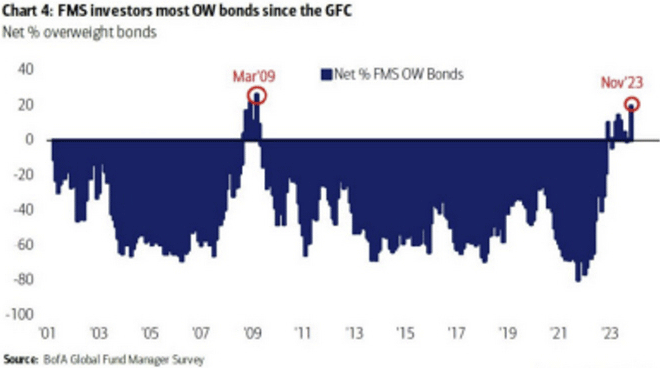

In den letzten Wochen haben die Anleger in Erwartung eines rezessionsbedingten "sicheren Hafens" Dollar abgestoßen und sich in Anleihen mit längerer Laufzeit gestürzt. Dies erklärt den jüngsten Rückgang der UST-Renditen. Tatsächlich sind die Anleger in Anleihen so übergewichtet wie seit 2009 nicht mehr.

Bei den Kleinanlegern beruht dieser Zustrom zu Anleihen auf der Überzeugung, dass die Inflation und die Renditen im Jahr 2024 zurückgehen werden, weil Powell den Kampf gegen die Inflation mit Bravour gewonnen hat. Hmmm. Doch Portfoliomanager stürzen sich auf Anleihen, weil sie eine Rezession voraussehen und sich als frühe Käufer eines steigenden (d. h. von der Fed geretteten) Anleihekurses positionieren.

Smart Money und Dumb Money: Beide irren sich

Die Ironie liegt jedoch darin, dass sowohl das so genannte "Smart" als auch "Dumb" Money aus völlig unterschiedlichen Gründen falsch liegen, da sie beide die längerfristigen Kräfte übersehen, die im Spiel sind - nämlich ein Überangebot an weiteren USTs. Das bedeutet sinkende Anleihen und steigende Renditen - auf lange Sicht.

Warum ich diese Ansicht vertrete? Nun, weil Rezessionen nicht nur leicht zu erkennen sind, sondern auch leicht Muster erkennen lassen.

Die Bedeutung des UST-Überangebots wird übersehen

Rezessionen beispielsweise bedeuten in der Regel wachsende Defizite, und wachsende Defizite bedeuten mehr UST, die aus dem Schuldscheinkasten von Uncle Sam sprudeln. Dieser sich abzeichnende Anstieg des UST-Angebots bedeutet auf lange Sicht eher einen Abwärts- als einen Aufwärtsdruck auf die UST-Preise.