USA stellen russische Banken für Energietransaktionen von Sanktionsregime frei

08:26 Uhr | Folker Hellmeyer

Der EUR eröffnet gegenüber dem USD bei 1,0878 (05:23 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0847 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 152,47. In der Folge notiert EUR-JPY bei 165,86. EUR-CHF oszilliert bei 0,9399.

Der EUR eröffnet gegenüber dem USD bei 1,0878 (05:23 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0847 im europäischen Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 152,47. In der Folge notiert EUR-JPY bei 165,86. EUR-CHF oszilliert bei 0,9399.Märkte: Liquiditätspräferenz/Inflationsängste in Europa!

Am Finanzmarkt herrscht Unruhe. Die Nervosität bezüglich der US-Wahlen nimmt zu. Die politische US-Nachrichtenlage erscheint diesbezüglich nahezu "bizarr". Sie ist Ausdruck der Spaltung der US-Gesellschaft und der US-Politik. Das Risiko, dass nach der Wahl die Situation eskaliert, ist ernst zu nehmen, unabhängig davon wer die Wahl gewinnt.

Es gibt weitere Gründe für die aktuelle Liquiditätspräferenz an den Märkten (Aktien, Gold, Silber Bitcoin schwächer). Die Verbraucherpreise zogen in Europa stärker als erwartet an (Eurozone CPI im Jahresvergleich 2,0% statt 1,9%), nachdem sie zuvor stärker als erwartet sanken.

Kommentar: Stehen wir deswegen jetzt vor einem neuen Inflationsszenario. Die Antwort lautet solange "Nein", solange die Geopolitik nicht für massive Verwerfungen sorgt. Dieses Risiko ist und bleibt bestehen, allen voran bezüglich der Krisensituation in Nahost (Risiko für Versorgungssicherheit, Potential für Preisverwerfungen exogener Natur).

Dagegen entspannte sich die Inflationssituation in den USA (PCE Index 2,1% nach 2,3%, tiefster Wert seit 02/2021). Europa setzte mit überwiegend unerwartet positiven BIP-Daten positive Akzente. Das Datenpotpourri der letzten 48 Stunden war sehr umfangreich (siehe unten) und lieferte sowohl positive als auch negative Akzente.

Die Rentenmärkte reagierten zuletzt mit steigenden Renditen. Sie mäandern auf den höchsten Niveaus seit Ende Juli 2024. Zudem nahmen Sorgen um Nahost zu, was den Ölpreis beflügelte. Im Tech-Sektor der USA „rumpelte“ es nach Quartalsberichten (Microsoft -6,05%, Meta -4,09%). Diese Gesamtkonstellation wirkte sich belastend auf die Aktienmärkte aus. Das galt jedoch nicht für China und Hongkong, die gegen den Trend dank unerwartet guter Einkaufsmanagerindices aus China zulegen konnten.

Aktienmärkte: Late Dax -0,79%. EuroStoxx 50 -1,00%, S&P 500 -1,98%, Dow Jones -1,00%, US Tech 100 -2,53%. Aktienmärkte in Fernost Stand 06:06 Uhr: Nikkei (Japan) -2,25%, CSI 300 (China) +0,86%, Hangseng (Hongkong) +1,25%% und Kospi (Südkorea) -0,22%.

Rentenmärkte: Die 10-jährige Bundesanleihe rentiert heute früh mit 2,39% (Vortag 2,42%), während die 10-jährige US-Staatsanleihe eine Rendite in Höhe von 4,28% (Vortag 4,29%) abwirft. Devisenmärkte: Der USD (EUR +0,0030 ) verlor überschaubar an Boden. Gold ( -27,50 USD) und Silber ( -1,36 USD) gaben trotz des schwächeren USD nach.

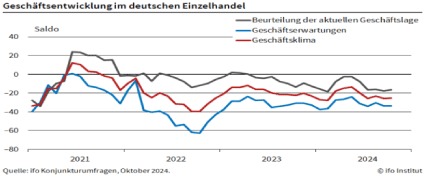

Deutschland: IFO Einzelhandelsbarometer etwas entspannter, aber weiter prekär

Die Stimmung unter den Einzelhändlern hat sich kurz vor Beginn des Weihnachtsgeschäfts zart verbessert. Das IFO-Barometer für das Geschäftsklima stieg per Berichtsmonat Oktober von zuvor -25,6 auf -25,2 Punkte.

Die Einzelhändler beurteilen ihre aktuelle Lage geringfügig besser. Die Geschäftserwartungen für die nächsten Monate bleiben weitgehend unverändert auf niedrigem Niveau Für das 3. Quartal 2024 meldeten 56,4% der Einzelhändler eine unzureichende Nachfrage. 43,9% beklagten einen zu geringen Kundenverkehr.

Kommentar: Die geringfügige Verbesserung des Index ist hinsichtlich des Indexniveaus nahezu irrelevant. Aus Mücken sollten keine Elefanten gemacht werden. Die Umfrage steht im Widerspruch zu den zuletzt deutlich besseren Einzelhandelsdaten (siehe unten) nach der Umstellung statistischer Berechnungsmethoden durch das Statistische Bundesamt. Lassen wir einen Profi reden.

Der Handelsverband Deutschland (HDE) forderte aktuell verbesserte Standortbedingungen von der Regierung. Noch zu Jahresbeginn habe die Bundesregierung den privaten Konsum als konjunkturelle Stütze herausgestellt, heißt es in einem Schreiben des Handelsverbands Deutschland (HDE) an den Kanzler.

O-Ton: "Heute müssen wir feststellen, dass der private Konsum auch in den letzten Monaten des Jahres als gesamtwirtschaftlicher Wachstumstreiber ausfallen wird. Unternehmen, Standorte, Innenstädte und Arbeitsplätze seien unter Druck und bräuchten gesicherte Rahmenbedingungen."