Fatale Makro-Warnsignale: Wir werden ein größeres Boot brauchen

22.06.2022 | Matt Piepenburg

Wer, wie ich, Metaphern liebt, kommt gar nicht umhin zu registrieren, wie sich die sprachbildliche Darstellung makroökonomischer Warnsignale gerade ändert. Jamie Dimon von JP Morgan zum Beispiel sieht inzwischen einen "Markt-Hurrikan" kommen, welcher von Peter Schiff jüngst auf "Kategorie 5" hochgestuft wurde. Der stets direkte Michael Burry zieht mit Blick auf die Entwicklungen in unserer Marktwirtschaft und die bedrohlichen makroökonomischen Signale ebenfalls einen Vergleich; es sei, als schaute man "einem Flugzeug beim Abstürzen" zu.

Wer, wie ich, Metaphern liebt, kommt gar nicht umhin zu registrieren, wie sich die sprachbildliche Darstellung makroökonomischer Warnsignale gerade ändert. Jamie Dimon von JP Morgan zum Beispiel sieht inzwischen einen "Markt-Hurrikan" kommen, welcher von Peter Schiff jüngst auf "Kategorie 5" hochgestuft wurde. Der stets direkte Michael Burry zieht mit Blick auf die Entwicklungen in unserer Marktwirtschaft und die bedrohlichen makroökonomischen Signale ebenfalls einen Vergleich; es sei, als schaute man "einem Flugzeug beim Abstürzen" zu.Kurz: Die Bullen-vs-Bären-Debatte liegt jetzt hinter uns; selbst die TBTF-Banken (Too Big To Fail) zeigen sich jetzt offen alarmiert.

Die Haiflossen kommen näher

Die derzeitigen Makro-Warnsignale lassen in der Tat eher an einen Markt-Hai denken als an einen Bären. Und wenn ich mich eines Zitats aus Steven Spielbergs "Der weiße Hai" bedienen darf: "Wir werden ein größeres Boot brauchen.", denn diese Warnsignale mit Rückenflosse umkreisen uns langsam auf Sichtweite.

Genau genommen sehen wir drei separate Makro-Warnsignale gleichzeitig auftauchen, und jedes von ihnen hat erschreckende Parallelen zur Lage vor 2008 - d.h. zu den Vorläufern der letzten globalen Implosion.

Kurz: Machen Sie schon mal die passende Filmmusik von John Williams startklar.

Haiflosse 1: Gegenparteirisiko

Seit der Implosion des Marktes für Reverse-Repo-Geschäfte im September 2019 haben wir immer wieder argumentiert, dass Gegenparteirisiken ein ganz großes Ding sind. Die großen Medienunternehmen und die politisierte Fed versuchten natürlich, die Repo-Krise herunterzuspielen, denn Powell verlor die Kontrolle über die Zinssätze und die Banken verloren das Vertrauen in andere Banken (und deren Schuldensicherheiten).

Die "Finanzspitzen" hofften damals, dass der bewusst unübersichtlich gehaltene und komplexe Markt für Reverse-Repo-Geschäfte für den Durchschnittsinvestor nicht zu durchsteigen sei. Konfrontiert mit einer tickenden Zeitbombe handelte die nervöse US-Notenbank 2019 prompt und kippte umstandslos Billionen Dollar Mausklickgeld in den Repo-Sumpf.

Um die Situation am Repo-Markt besser verstehen zu können, wollen wir sie so schnörkellos und simpel wie möglich erklären.

Die Flossen im Repo-Markt erklärt

Der Reverse-Repo-Markt ist ein Ort, wo Märkte und Banken mit Krediten "geschmiert" werden, und zwar mit kurzfristiger Liquidität (in der Regel Übernachtliquidität). Denn Liquidität (d.h. geliehenes Geld) ist der Schmierstoff, der unsere überschuldeten, überhebelten und gegenparteilastigen Märkte am Laufen hält. Dieser "Schmierstoff" ist wichtig. Verlieren die Gegenparteien an den Reverse-Repo-Märkten Vertrauen ineinander, beginnen die Räder der Märkte zu quietschen, zu rattern, zu wackeln und … abzufallen.

Im September 2019 geschah im Grunde Folgendes: TBTF-Bank 1 begann den Bilanzen von TBTF-Bank 2 nicht mehr zu vertrauen, folglich lieh man sich gegenseitig kein Geld mehr zu den normalen Sätzen. Die misstrauenden Banken verlangten jetzt spürbar höhere Sätze im gegenseitigen Geschäft; innerhalb nur eines Handelstags schoss die Verzinsung von unter 2% in den Bereich von 10%. Hier prallte also eine Gegenparteikrise auf eine Liquiditätskrise.

Oder ganz einfach: Es kam zur Vertrauenskrise. Was folgte? Die US-Notenbank warf ihre Gelddrucker an, sprang als Kreditgeber der letzten Instanz ein und kippte "leihweise" Schmierstoff in Billionenhöhe in diese ansonsten gestörte Ehe zwischen den Großbanken.

Gegenpartei-Störungen erklärt

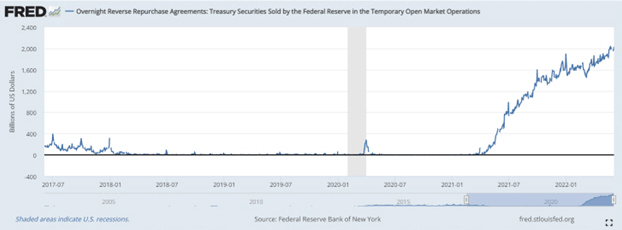

Die Zeiten gestörter Liquiditätsehen (sprich: Misstrauen) sind inzwischen wieder angebrochen, und so gut wie niemand nimmt davon Notiz. Seit April 2021 vergibt die Federal Reserve täglich Kredite im Reverse-Repo-Markt - und zwar in schwindelerregender Höhe von inzwischen bis zu 2 Bill. $ pro Tag.

Bitte lesen Sie den letzten Satz noch einmal.

Der sehenswerte Chat unten zeigt doch ziemlich deutlich Haiflossen…

Grässliche Daten wie im Chart oben bedeuten unterm Strich nur, dass die US-Notenbank die Geldmärkte mit überwältigenden Massivdosen Tagesliquidität füttert, damit diese nicht sterben. Das macht sie, indem sie US-Staatsanleihen gegen Geldmarktkapital eintauscht - quasi ein Fiat-Dollar-Karusell. Einige Experten erklären sich den enormen Umfang der Notenbankhilfen damit, dass die TBTF-Banken Einlagen in die Fed-Bilanz auslagern, um Basel-3-Anforderungen erfüllen zu können.

Ein wahrscheinlicheres Szenario dürfte aber eher allgemeines Gegenpartei-Misstrauen sein - also auch Gegenparteirisiken bei den großen Wall-Street-Umverteilern. Das heißt: Fondsverwalter, die über Geldmarktkonten verfügen, wollen ihr Geld nicht mehr bei den TBTF-Banken parken, ganz einfach weil sie Probleme kommen sehen und diesen Banken nicht wirklich vertrauen. Kein Wunder also, warum Jamie Dimon solche Angst vor Hurrikanen hat…

Anders formuliert: Im System taucht gerade Misstrauen auf wie Haiflossen aus dem Wasser; die Geldmärkte schwimmen jetzt ein "größeres Boot" an - nämlich die Federal Reserve.

Derartiges Misstrauen unter den Gegenparteien ist ein schwerwiegendes Makro-Warnsignal. Und es ist in der Tat dieses Gegenpartei-Misstrauen/Risiko gewesen (zudem schlechte Schuldensicherheiten), die Bear Sterns und Lehman 2008 untergehen ließen. Ich mein’ ja nur…