Fatale Makro-Warnsignale: Wir werden ein größeres Boot brauchen

22.06.2022 | Matt Piepenburg

- Seite 3 -

Und Banken überleben, indem sie Geld mit Risikoaufschlag verleihen. Während die Fed den Leitzins langsam von null auf 75 Basispunkte und mehr anhebt, müssen die Hypothekenzinsen also deutlich schneller und kräftiger steigen; und sie steigen ja schon von 3% auf 5%.Und so, liebe Leute, geht eine Immobilienblase zu Ende.

Wohin noch flüchten?

Wer als Anleger mit solchen Makro-Warnsignalen und Haiflossen konfrontiert ist, braucht ein größeres Boot. Klar, wir haben hier zum Teil Gold im Sinn. Nörgler und bösen Zungen sehen darin gerne die Befangenheit der Verkäuferseite, nicht aber informierte Überzeugung, privaten Common Sense oder ein grundlegendes Verständnis von Mathematik oder Geschichte.

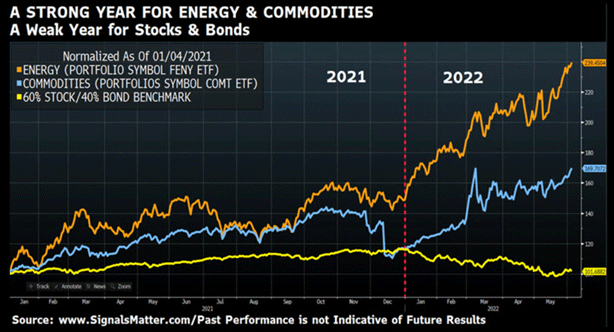

Seit Jahren warnen wir, dass alle betrügerischen Banken-, Währungs– und Marktsysteme letztendlich unter ihrem eigenen Gewicht zusammenbrechen werden. Dieser langsame Zusammenbruch vollzieht sich schon; NASDAQ, S&P, TLT, selbst US-Kommunalanleihen (munis) haben in diesem Jahr schon Verluste von knapp 20% hinnehmen müssen.

Unterdessen sehen wir langweiligen Goldinvestoren uns auch noch gezwungen, die einzige primäre Vermögenskategorie zu verteidigen, die sich dieses Jahr über Wasser halten konnte. Ständig werden wir gefragt, warum Gold nicht einfach abhebt, doch allein schon die Tatsache, dass es nicht abstürzte, war eine vortreffliche Leistung.

Gold-Hausse-Zyklus fängt gerade erst an

Vom Tiefpunkt 2009 bis zum Hoch Ende letzten Jahres entwickelte sich der US-Aktienmarkt mit Hilfe der Federal Reserve zur größten Blase der modernen Geschichte.

Wir glauben, dass der Aufstieg des Goldmarkts noch nicht einmal richtig begonnen hat. 1980, als Gold nach einer Verachtfachung in nur 3 Jahren austoppte, war an den Aktienmärkten nicht viel los. Damals war Gold die einzige "Bubble", wenn überhaupt. Die einzig ersichtlichen Blasen waren bis vor kurzem Risikoanlagen (von Schrottanleihen bis Technologieschrottwerte) und das heißt auch, dass Gold seine Glanzzeit noch vor sich hat, nicht hinter sich.

Mit Blick auf den übergeordneten Rohstoffzyklus ist derartige Zuversicht eher entwicklungsbedingt gegeben und keine Voreingenommenheit.

Der jüngste Aufwärtstrend im Bloomberg Commodities Index zeigt z.B. eine eindrucksvolle Performance. Doch im Vergleich zu den Hochs von 2011 und davor ist das noch gar nichts!

Kurz: Rohstoffe im Allgemeinen und Edelmetalle im Besonderen stehen am Anfang eines Hausse-Zyklus, wohingegen überbewertete Risikoanlagen ihrem traumatischen Ende entgegenstreben.

Was die mittelfristigen Goldpreisentwicklungen angeht, versprechen wir keinen kerzengeraden Verlauf. Wenn die Risikoanlagemärkte abstürzen, kann Gold ihnen vorübergehend folgen, wie man im Oktober 2008 oder März 2020 beobachten konnte. Nachdem es den abstürzenden Märkten gefolgt war, löste es sich wieder vom panischen Trend und schoss nach oben. Für die anstehenden, turbulenten Jahre sehen wir zwangsläufig einen sprunghaften Goldpreisanstieg kommen. Und als Investoren (nicht Spekulanten) haben wir die Zeit ganz klar auf unserer Seite.

Immer noch Vertrauen in die Fed?

Natürlich gibt es weiterhin jene, die der US-Notenbank und den "Magische Moneten Theorien" (MMT) der sogenannten Experten Vertrauen schenken werden. Diese Woche setzt sich die große Janet Yellen mit Powell und Biden zusammen, und ich frage mich, ob irgendjemand im ovalen Präsidentenbüro Yellen daran erinnern wird, dass sie das gesamte letzte Jahr über von einer "vorübergehenden" Inflation gesprochen hatte, auch wenn diese gerade ein 40-Jahre-Hoch markiert.