Titanische Währungszerstörung: Wie Zentralbanken Geld ruinierten

27.12.2022 | Matt Piepenburg

- Seite 3 -

Wie es scheint, glauben die Falken aus irgendeinem Grund, dass sie die Leitzinsen (auf ganze 7%) erhöhen können, um damit die falsch ausgewiesene Inflation (wohl ganze 16%) [???] auszulöschen, ohne im gleichen Zug auch den Kreditmarkt zu vernichten. Hmmm…Gleichzeitig braucht Powell aber eine Inflation, die an den Zinssätzen vorbeizieht! Denn nur so ergibt sich ein Realzins, der negativ genug ist, um die öffentliche Verschuldung der USA von 31 Bill. $ wegzuinflationieren. Wie Kapitän Smith auf der Titanic gibt sich auch Powell die größte Mühe, ruhig zu bleiben, obgleich er das Endspiel kennt.

Toter Markt oder Tote Währung?

Kurz: Powell steckt im Inbegriff aller Dilemmata, Crux und selbstgeschaffenen Zwangslagen. Es bleiben ihm buchstäblich keine guten Optionen mehr. Sollte er im "Kampf gegen die Inflation" weiterhin die Zinssätze erhöhen, läuft er Gefahr, die globalen Kreditmärkte im kalten Wasser absaufen zu lassen. Falls er die geldpolitische Richtung wechselt, lockert und zulässt, dass wieder mehr Liquidität (sprich QE) in die Anleihemärkte fließt, so rettet er den Anleihemarkt, zerstört/ entwertet aber die Währung, was wiederum mehr (und nicht weniger) Inflation erzeugt. Eine quälende Entscheidung also: Toter Anleihemarkt oder lieber tote Währung?

Die Entscheidung ist gefallen

Falls Sie die Spannung kaum noch aushalten, dann sage ich jetzt, dass die Antwort längst vor uns liegt. Wie oben angedeutet (und unten gezeigt) wurde, liegt die einzige und letzte Lösung für überschuldete Regime in der Währungsentwertung. Die Geschichte zeigt, Fall um Fall, dass es keine Ausnahmen von dieser traurigen Regel gibt.

Trotz gegenteiliger Äußerungen wird sich Powell letztendlich gezwungen sehen, die Währung zu opfern, um angeblich die Kreditmärkte zu retten - womit wieder eine Bubble (diesmal Kredit) in einer andere Bubble gequetscht wird (Währung). Denn nichts anderes machen die Zentralbanker seit Jahren: Eine Bubble wird in die nächste geschoben, solange, bis die finale dann platzt.

Anders formuliert: Es gibt einfach nicht genügend Rettungsboote für Kapitän Powells Finanztitanic.

Fakten zählen mehr als Worte

Wie ich das ganze Jahr über schon argumentiere, kann es durchaus sein, dass Powell einerseits strenge Ansagen macht, andererseits aber bereits auf mehr Falschliquidität hinarbeitet, und somit auf mehr inflationäre Geldschöpfung. Falls Sie anderer Meinung sind, dann schauen sie selbst, die Indizien liegen längst vor unseren Augen - und ich meine damit nicht nur jene "Mäßigung bei der Erhöhung der Zinssätze".

Für die Kreditmärkte sind Bilanzausweitungen (also QE) eine Frage des Überlebens, und Bilanzausweitungen sind, per Definition, inflationär. Eine Anspielung an Milton Friedman. Und auch hier: Powell wird sich für Inflationierung (und Währungsentwertung) entscheiden und nicht für "Inflationsbekämpfung", denn insgeheim braucht er Inflation sowie negative Realzinsen, um Onkel Sams Kneipendeckel wegzuinflationieren. Ein Wink in Richtung Stan Fischer.

Letztlich bedeutet das: Eine Ausweitung des USD-Angebots wird in Kauf genommen und folglich ein sinkender USD-Wert. Oder einfach ausgedrückt: eine Währungskrise.

Folge den Mustern/ Banken

In dieser Hinsicht sind die anderen großen Zentralbanken und Währungen der Welt längst Vorreiter. So sind beispielsweise Yen, Euro und Pfund wegen der Monetisierung lokaler Schulden 2022 schon auf Rekordtiefs gesunken - und der USD wird ihnen 2023 letztlich folgen. Diese unausgesprochene Präferenz für Liquidität anstelle von "Inflationsbekämpfung" ist längst evident und nicht spekulativ.

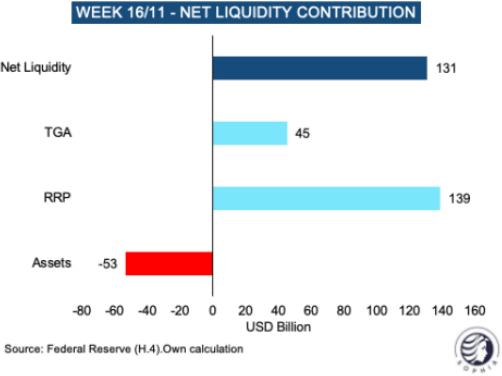

Laut des direkt unten folgenden Charts hat es im November in der US-Notenbankbilanz zusätzliche US-Treasury-Käufe im Umfang von 45 Mrd. $ gegeben und zusätzliche Repo-Liquidität in Höhe von 139 Mrd. $. Unterm Strich kamen 131 Mrd. $ Liquidität in den Markt - eine Zahl, die Powells sogenannte "quantitative Straffungen"“ (QT) im Umfang von 53 Mrd. $ überschattet.

Kurz: Manch einer mag wie ein Falke sprechen und doch handeln wie eine Taube.

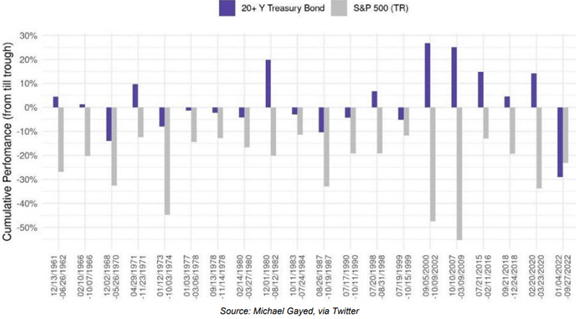

Unterdessen sanken Aktien und Anleihen gemeinsam. Wie wär’s mit einem gemeinsamen lauten "Uh-oh"…? Laut der Balken ganz rechts im Diagramm unten erleben wir zum ersten Mal seit 60 Jahren, dass der US-Staatsanleihemarkt (UST, blaue Balken) schnellere und größere Verluste machte als ein ebenfalls fallender Top-20-Aktienmarkt (grauer Balken).