Gettysburg-Moment für Powell, Waterloo für den USD & Der Wahnsinn der Jetztzeit

02.03.2023 | Matt Piepenburg

- Seite 3 -

Die letzten erhabenen Momente des USDWie in jedem scheiternden Krieg gibt es aber auch Hoffnungsmomente, an die sich geklammert wird – wie z.B. die Vorstellung, dass der USD niemals… nun ja… kapitulieren werde. (Pfund, Yen und Euro knickten ja schon 2022 ein…).

Als jüngst US-Arbeitsmarktzahlen veröffentlicht wurden, die stärker waren als erwartet, gerieten die Schlagzeilen, Politiker und Daueroptimisten gleich ganz aus dem Häuschen. Parallel dazu stieg der DXY.

Doch auch etwas anderes stieg stärker als erwartet (60% höher…) – und das waren die Schätzungen des US-Finanzministeriums zur Neuverschuldung für 2023. Heißt nur: Uncle Sams Kneipendeckel füllt sich weiter – mit 930 Mrd. $ – allein für Q1.

Jeder dieser Datenpunkte schickte den USD temporär nach oben, gepaart mit Inflationserwartungen, die inzwischen auf Linie gebracht scheinen.

Die große Frage, die sich heute stellt, lautet also: Wird der USD 2023 und darüber hinaus stärker oder schwächer?

In dieser strategischen Debatte gibt es zwei Lager und auch zwei Konsequenzen, je nach dem, wer hier Recht behält. "Siegreich" sind aber beide nicht.

Negativszenario 1: Die Konsequenzen eines steigenden US-Dollars

Falls der USD stärker wird, zerstört er so gut wie jede andere Anlageklasse, außer den USD…

Schon jetzt sehen wir ein richtiges Blutbad an den Kreditmärkten – steigende Zinssätze und General Powells Politik des starken Dollars lähmen die Kreditvergabe/aufnahme-Standards der Vergangenheit.

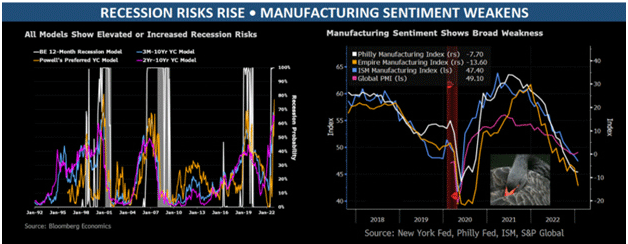

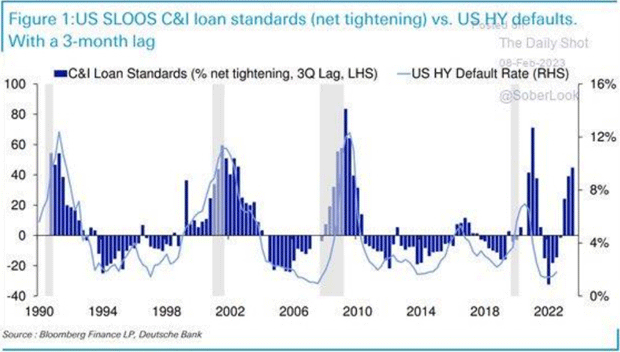

Kreditberater bestätigen, dass die Verfügbarkeit von Krediten derart eingeschränkt ist (und die Zinsspannen für Bankenkredite derart steigen) wie sonst nur im Vorfeld von Rezessionen, was meiner permanenten Behauptung, die USA befänden sich längst in einer Rezession, mehr Gewicht verleiht – entgegen aller Goebbels-haften Versuche Washingtons, all das umzudefinieren, zu canceln, zu ignorieren oder herunterzuspielen.

Der ebenso düstere Anstieg der Ausfälle bei Hochzinsanleihen liefert weitere Indizien für das langsame (dann stetige) Anleihesterben im geldpolitischen Klima von Zinserhöhungen und Dollarstärke.

Ein erstarkender USD sorgt für sinkende Anleihepreise und folglich für steigende Renditen und auch Zinssätze; das wirkt deflationär, weil ein überschuldetes Amerika immer ärmer wird, weil das Ausland notgedrungen mehr US-Staatsanleihen abstößt und weil die US-Notenbank zeitgleich geldpolitisch strafft und quasi dasselbe tut – nämlich: Anleihen abstoßen und Anleiherenditen in die Höhe treiben.

Negativszenario 2: Die Konsequenzen eines fallenden Dollars

Sollte der USD jedoch schwächer werden, so wird die jetzt schon spürbare Inflation noch viel schlimmer werden, da das aktuelle 2 Bill. $ + Defizit einem kontinuierlichen Aufwärtstrend in Richtung 3 Bill. $, 4 Bill. $ oder sogar 5 Bill. $ für 2023 folgt.

Also noch einmal: Wird der USD stärker oder schwächer?

Die Antwort hängt davon ab, welchen Signalen (oder verzweifelten Generälen) Sie folgen bzw. wem Sie trauen: Powells Fed oder dem US-Staatsanleihemarkt?