Unsicherheit an den Märkten, BOE erhöht die Leitzinsen, US-Debatte über Ratingänderung

04.08.2023 | Christian Buntrock

Der Euro eröffnet heute gegenüber dem USD bei 1,0955 (06:00 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0912 im US-Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 142,49. In der Folge notiert EUR-JPY bei 156,1. EUR-CHF oszilliert bei 0,95782.

Der Euro eröffnet heute gegenüber dem USD bei 1,0955 (06:00 Uhr), nachdem der Tiefstkurs der letzten 24 Handelsstunden bei 1,0912 im US-Geschäft markiert wurde. Der USD stellt sich gegenüber dem JPY auf 142,49. In der Folge notiert EUR-JPY bei 156,1. EUR-CHF oszilliert bei 0,95782. Unsicherheit an den Märkten hoch

Auch am gestrigen Handelstag blieb die Unsicherheit an den Märkten hoch. Während die europäischen Indizes mit Verlusten schlossen, drehte nach Anfangsverlusten in den USA die Stimmung mit fortlaufendem Handel. Schnäppchenjäger griffen auf dem ermäßigten Niveau zu und kauften insbesondere Technologietitel ein, die in den letzten Tagen deutlich unter Druck standen. Hierdurch schlossen die Nasdaq, aber auch der Dow Jones und der S&P 500 nahe der Gewinnzone.

Öl gewann am gestrigen Handelstag deutlich hinzu, nachdem Saudi Arabien verkündete, dass es seine Förderkürzung über 1 Million Barrel auch im September aufrecht erhalten wird. Erwogen werde eine Verlängerung auch darüber hinaus. An den Anleihemärkten in Europa und den USA stieg das lange Ende der Kurve. Gesucht waren vor allem kurz laufende Titel, da viele Marktakteure den Hochpunkt der Zinsen als bald erreicht betrachten.

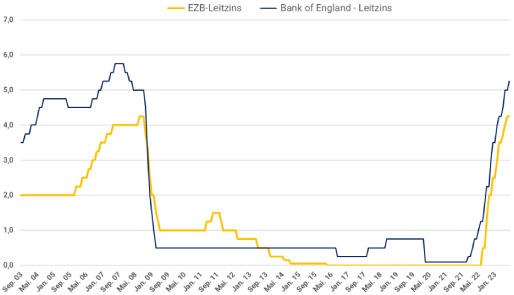

Die Bank of England erhöht ihre Leitzinsen

Die BOE hob ihren Leitzins um 25 Basispunkte auf 5,25% an. Zugleich warnte sie, dass ihr Kampf gegen die Inflation sich über einen längeren Zeitraum erstrecken könnte. Die Anhebung entsprach den Markterwartungen, nachdem die Bank im Juli die Märkte mit einer Anhebung um 50 Basispunkte überrascht hatte. Die gestrige Entscheidung wurde allerdings nicht einstimmig getroffen. Sechs Mitglieder votierten für die dann erfolgte Erhöhung der Leitzinsen um 25 Basispunkte, zwei stimmten für eine Erhöhung um 50 Basispunkte und ein Mitglied sprach sich gegen Zinserhöhungen aus.

Kommentar: Der verbalen Begleitung der Entscheidung nach zu urteilen, schließt sich die BOE der Strategie der Federal Reserve und der EZB an. Zwar werden weitere Zinserhöhungen nicht ausgeschlossen, aber es liegt die Sorge vor, dass die Konjunktur unter weiteren Zinsschritten zu sehr leiden würde. Eine Zinspause erscheint vor diesen Hintergrund wahrscheinlich.

Der Hochpunkt der Zinsen wurde wohl noch nicht erreicht, aber sollte nahe sein. Folgerichtig wird an den Märkten ein weiterer Zinsschritt im November mit einer Wahrscheinlichkeit von 60 % gehandelt. Der Zinserhöhungszyklus könnte sich noch bis in das erste Halbjahr des nächsten Jahres hinziehen.

EZB und Bank of England, Verlauf der Leitzinsen im Vergleich:

Quelle: Bloomberg, eigene Darstellung.

Die Bank of England musste bereits durch die Auswirkungen des Brexits früher als die EZB und die Federal Reserve ihre Zinsen anheben, es würde zur Historie passen, wenn sie den Zyklus trotzdem als letzte der Dreien beenden würde.

USA: der Ratingsenkung folgt die politische Debatte

In den USA versuchen die beiden großen Parteien die Rating-Herabstufung des Landes als Munition für die eigene Weltsicht zu nutzen.

Bei den Demokraten herrscht auf der einen Seite Unverständnis über die Entscheidung, da man trotz der Rezessionstendenzen und einer restriktiven Zentralbankpolitik es geschafft habe, viele Arbeitsplätze zu schaffen und Fortschritte bei der Reallohnentwicklung bewirkt habe.

Auf der anderen Seite wird man nicht müde zu betonen, dass Fitch das Downgrade mit der "Erosion der Regierungsführung im Vergleich zu AA- und AAA- gerateten Ländern in den letzten zwei Jahrzehnten, die sich in wiederholten Verzögerungen bei der Schuldenbegrenzung und Lösungen in letzter Minute manifestiert hat", begründet hat. An diesen Verzögerungen hätten die Republikaner Schuld. Ebenso hätte Fitch im Vorfeld der Ankündigung wiederholt Bedenken über die Auswirkungen des Angriffs auf das Kapitol am 6. Januar 2021 auf die Regierungsfähigkeit Washingtons geäußert.

Die Republikaner stellen hingegen auf die Ausgabenprogramme des Weißen Hauses ab, die die Verschuldung in die Höhe trieben. Der rechtskonservative House Freedom Caucus sieht in der Entscheidung Fitchs einen weiteren Grund, im bevorstehenden Streit um erneute Haushaltssperren, bei der Beschließung des Haushalts im Herbst, niedrigere Ausgaben zu fordern.

Kommentar: Während die Geschehnisse am 06.01.2021 direkt zuordbar sind, bekleckern sich beide Parteien in ihrer Ausgabenpolitik nicht mit Ruhm. Unter Präsident Trump stieg die Staatsverschuldung von 121 % (Stand: Jahresende 2016) auf 131 % (Stand: Jahresende 2020) des BIPs (Quelle jeweils IWF). Präsident Biden hat bisher die Verschuldung der USA auf 136 % (Stand Jahresende 2022, gem. IWF) erhöht.

Das Budgetdefizit in 2023 wird bei ca. 8,5 % liegen. Enger schnallen die Demokraten den Gürtel also auch nicht. Vorgeworfen wird letztlich der Gegenseite genau das, was man selber in der Regierungsposition auch tut: Wasser predigen und Wein trinken, also mehr Geld ausgeben, als eingenommen wird, um sich an der Macht zu halten.

Die Ratingabstufung könnte die Budgetverhandlungen im Herbst deutlich erschweren, da sie ein gewichtiges Argument auf Seiten der Republikaner ist, um die Öffentlichkeit hinter sich zu bringen. Es ist auch in ihrem Interesse, der Regierung im Wahlkampfjahr so wenig finanziellen Spielraum wie möglich zu lassen. An den Märkten wird sich in dieser Zeit wieder die Gefahr für Drawdowns erhöhen.

Derzeit ergibt sich für den EUR gegenüber dem USD eine positive Tendenz. Ein Unterschreiten der Unterstützung bei 1,0820 – 1,0850 negiert dieses Szenario.

Viel Erfolg und einen guten Start in den Tag

© Christian Buntrock

Netfonds Gruppe

Hinweis: Der Hellmeyer Report ist eine unverbindliche Marketingmitteilung der Netfonds AG, die sich ausschließlich an in Deutschland ansässige Empfänger richtet. Er stellt weder eine konkrete Anlageempfehlung dar noch kommt durch seine Ausgabe oder Entgegennahme ein Auskunfts- oder Beratungsvertrag gleich welcher Art zwischen der Netfonds AG und dem jeweiligen Empfänger zustande.

Die im Hellmeyer Report wiedergegebenen Informationen stammen aus Quellen, die wir für zuverlässig halten, für deren Richtigkeit, Vollständigkeit und Aktualität wir jedoch keine Gewähr oder Haftung übernehmen können. Soweit auf Basis solcher Informationen im Hellmeyer Report Einschätzungen, Statements, Meinungen oder Prognosen abgegeben werden, handelt es sich jeweils lediglich um die persönliche und unverbindliche Auffassung der Verfasser des Hellmeyer Reports, die in dem Hellmeyer Report als Ansprechpartner benannt werden.

Die im Hellmeyer Report genannten Kennzahlen und Entwicklungen der Vergangenheit sind keine verlässlichen Indikatoren für zukünftige Entwicklungen, sodass sich insbesondere darauf gestützte Prognosen im Nachhinein als unzutreffend erweisen können. Der Hellmeyer Report kann zudem naturgemäß die individuellen Anlagemöglichkeiten, -strategien und -ziele seiner Empfänger nicht berücksichtigen und enthält dementsprechend keine Aussagen darüber, wie sein Inhalt in Bezug auf die persönliche Situation des jeweiligen Empfängers zu würdigen ist. Soweit im Hellmeyer Report Angaben zu oder in Fremdwährungen gemacht werden, ist bei der Würdigung solcher Angaben durch den Empfänger zudem stets auch das Wechselkursrisiko zu beachten.