Dunkle Kräfte, Klartext, Goldglanz & Das makabre Endspiel der Fed

23.05.2022 | Matt Piepenburg

Im Folgenden betrachten wir die Kräfte der Verschuldung nebst den Kräften von Angebot und Nachfrage, um Anlegern den Blick (und die Vorbereitung) auf die dunklen Kräfte zu ermöglichen, die im Zentrum eines durchweg manipulierten Endspiels und wechselhaften Finanzumfelds stehen.

Im Folgenden betrachten wir die Kräfte der Verschuldung nebst den Kräften von Angebot und Nachfrage, um Anlegern den Blick (und die Vorbereitung) auf die dunklen Kräfte zu ermöglichen, die im Zentrum eines durchweg manipulierten Endspiels und wechselhaften Finanzumfelds stehen.Beim Endspiel, daran hat sich nichts geändert, geht es im Wesentlichen um verstärkte Ertragskurvenkontrolle und mehr Geldschöpfung, aber eben auch darum: mehr Währungsentwertung und ein Zentralbankensystem, das insgeheim (und einer historischen Tradition folgend) Inflation statt Wahrheit wählt und Marktperformance höher ansetzt als die Interessen der breiten Masse.

2018: Vorlage für 2023

Als die US-Notenbank für 2018 marktlenkend Zinserhöhungen zu 25 Basispunkten das Stück kommunizierte, warnte ich das gesamte Jahr davor, dass Anleger eine massive Jahresendkorrektur zu erwarten hätten und ihre Portfolios entsprechend anpassen sollten. Dazu brauchte es keine Tarotkarten und kein Markt-Timing-Bohei. Also, wie konnte ich es wissen?

Ganz einfach: Die US-Notenbank hatte es mir im Oktober 2017 verraten, als sie öffentlich ankündigte, für 2018 Staatsanleihenkäufe zurückfahren zu wollen und die Zinssätze progressiv zu erhöhen. Kurz: Sie hielt das Streichholz an den Benzinkanister.

Da die schuldeninduzierte Marktblase, welche infolge der 2008er Krise unter Bernanke an Fahrt aufnahm, von nichts anderem als Liquidität und Niedrigzins getragen wurde, brauchte es 2017 keine auffallend genialische Begabung, um erkennen zu können, dass sinkende Liquidität und steigende Zinsen im Jahr 2018 umgehend das Gegenteil bewirken würden, sprich: aufgeblähte Märkte, denen die Luft ausgeht.

Gegen Weihnachten 2018 taumelten die Märkte mit 10%igen Tagesausschlägen und am Silvesterabend herrschte überall Panik, während ich mir, mit jenem nervigen “Ich hab’s euch doch gesagt”-Blick, in Cannes das Feuerwerk betrachtete. Als 2019 anbrach, tat die Fed genau das, was jeder Süchtige auch tun würde. Als die Märkte abstürzten, setzte die US-Notenbank die Zinserhöhungen aus und fackelte wieder geschöpfte Liquidität mit Suchtpotential ab - quantitative Lockerungen, die buchstäblich unbegrenzt waren.

Mein Buch, Rigged to Fail, wurde im selben Jahr veröffentlicht; der Zeitpunkt hätte also besser nicht sein können. Das Mandat der Fed waren die Märkte und nicht die Wirtschaft. Schulden, und die Zukunft, wurden in den Wind geschlagen, nur um die Risikoanlagenmärkte zu stützen; sollen doch zukünftige Generation in die saure Rechnung beißen.

Heute erleben wir, wie die desperate US-Notenbank einen ganz ähnlichen “Spielzug” wie 2018 macht - von Hyperliquidität zu Liquiditätsaustrockung: Der Ankauf von US-Staatsanleihen wird im Umfeld einer Marktblase zurückgefahren und die Zinssätze werden, der Schuldenblase zum Trotz, nach Möglichkeit erhöht.

Warum versucht sich die Federal Reserve an einer Neuauflage dieses Wahnsinns?

Ganz einfach: Sie sieht eine Marktimplosion nahen und braucht ein höheres Zinsniveau, damit es überhaupt wieder etwas zu kürzen gibt, wenn die nächste Rezession heraufzieht und der nächste Marktrutsch hereinbricht (beides Eigenkreationen der Fed).

Gerüstet sein für Marktverwerfungen im Jahr 2023

Ich will es klipp und klar sagen: Wenn die derzeit noch laufenden QT-Liquiditätsquellen im Rahmen eines “Tapering” nach und nach austrocknen, werden die liquiditätssüchtigen Märkte von heftigen Entzugserscheinungen durchgeschüttelt werden. Mit anderen Worten: Für 2023 ist mit intensiver Volatilität zu rechnen.

Um das zu begreifen, muss man anerkennen, wie illusorisch die Wirkmacht der Federal Reserve im Allgemeinen ist, zudem darf man sich nicht gegen den Gedanken sperren, dass der einst liquideste Markt der Welt (d.h. am stärksten gedopte und unnatürliche) sich in einem Zustand tragischer Fragilität befindet.

Falls Sie erfahren wollen, was Fragilität in diesem Kontext bedeutet, lesen Sie bitte weiter…

Langweilige Sachen wie US Treasury-Handelsvolumen

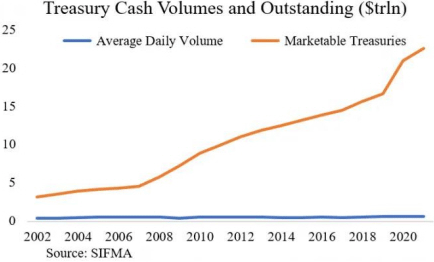

Im Verlauf der letzten zwei Jahrzehnte hat sich die Menge ausstehender US-Staatsanleihen (d.h. die Schuldscheine Uncle Sams) versiebenfacht (7x), während sich das Cash-Volumen im selben Zeitraum nicht einmal ganz verdoppelte (von 370 Mrd. $ auf 620 Mrd. $).

Kurz: Die Liquidität nimmt stetig ab, und jede Marktkrise ist im Kern eine Liquiditätskrise. Das oben dargestellte Ungleichgewicht zeigt eine tickende Zeitbombe bei den US-Staatsanleihen. Mit Blick auf die Zukunft bedeutet das: Praktisch jeder Auslöser kann dafür sorgen, dass sich an den liquiditätssüchtigen Märkten ein Zittern zum waschechten Erdbeben auswächst.

Wenn die heute “vorausschauend kommunizierten” geldpolitischen Straffungen der Fed (also Quantitative Tightening, QT) im Jahr 2023 den inzwischen weiter aufgeblähten Markt derart erschüttern werden wie QT die aufgeblähten Märkte im Jahr 2018 erschütterte, so werden die Nachbeben von morgen brutale Ausmaße annehmen. Also halten Sie sich fest und stellen Sie ihre Portfolios besser vor dem Beben um als erst danach.